- +1

分析|CPI环比连续三个月回升,机构称物价改善进一步得到确认

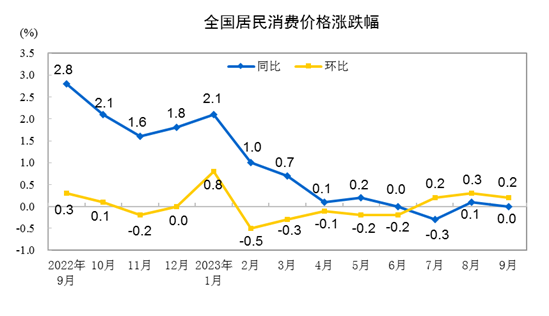

10月13日,国家统计局发布数据,中国9月份居民消费价格(CPI)同比持平,环比上涨0.2%。1-9月平均,全国居民消费价格比上年同期上涨0.4%。

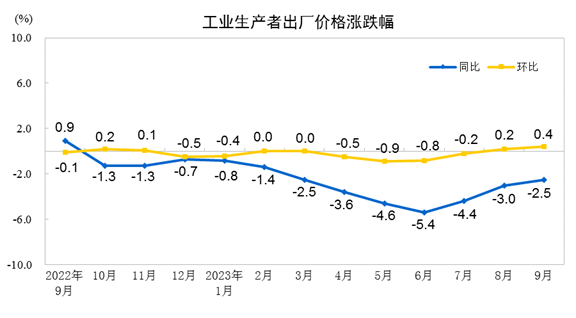

9月份,全国工业生产者出厂价格(PPI)同比下降2.5%,环比上涨0.4%,工业生产者购进价格同比下降3.6%,环比上涨0.6%。1-9月平均,工业生产者出厂价格比上年同期下降3.1%,工业生产者购进价格下降3.6%。

受猪肉、蔬菜价格同比降幅扩大及上年基数影响,9月CPI同比持平

9月CPI同比持平,较前值回落0.1个百分点。国家统计局城市司首席统计师董莉娟表示,9月份,消费市场持续恢复,CPI环比继续上涨,但受上年同期对比基数走高影响,同比由涨转平。另据测算,在9月份的CPI同比变动中,翘尾影响约为-0.2个百分点,上月为0.2个百分点

从影响CPI同比涨幅的原因看,食品价格下降3.2%,降幅比上月扩大1.5个百分点,主要是上年同期食品对比价格走高,影响CPI下降约0.60个百分点。其中,猪肉和鲜菜价格分别下降22.0%和6.4%,降幅分别扩大4.1和3.1个百分点,合计影响CPI下降约0.51个百分点,占食品价格总降幅近九成;羊肉和食用油价格分别下降5.1%和3.1%,降幅均有扩大;水产品和鲜果价格由涨转降,降幅分别为1.5%和0.3%。

非食品价格方面,则是上涨0.7%,且涨幅扩大0.2个百分点,影响CPI上涨约0.57个百分点。其中,工业消费品价格下降0.3%,降幅收窄0.5个百分点,其中汽油价格下降1.2%,降幅收窄3.4个百分点。服务价格上涨1.3%,涨幅与上月相同,其中飞机票、旅游和宾馆住宿价格分别上涨14.0%、12.3%和10.4%,涨幅均有回落;教育服务价格上涨1.8%,涨幅有所扩大。

不过,从环比看,CPI延续上涨态势,涨幅为0.2%,比上月回落0.1个百分点。其中,食品价格上涨0.3%,涨幅比上月回落0.2个百分点,影响CPI上涨约0.06个百分点。值得注意的是,今年中秋、国庆节前市场供应较为充足,食品价格涨幅略低于历史同期平均水平。非食品价格上涨0.2%,涨幅与上月相同,影响CPI上涨约0.14个百分点。

东方金诚首席宏观分析师王青对澎湃新闻记者表示,9月CPI同比回落至持平,主要原因是受上年同期基数大幅抬高影响,以及当月猪肉、蔬菜价格同比降幅扩大,带动9月食品CPI同比降幅扩大。不过,9月CPI环比连续三个月保持上涨势头,各类商品和服务价格环比普遍上涨,显示当前物价整体上保持着上涨动能,这也是经济复苏势头转强的一个标志。

“9月猪肉价格回落,主要是9月猪肉供给继续偏松。”光大银行金融市场部宏观研究员周茂华对澎湃新闻记者表示,由于猪肉消费表现仍偏弱,7月以来猪肉价格反弹,养殖利润改善,以及节日消费预期,带动猪肉市场供应增加,导致9月猪肉价格受到压制。

除了猪肉、蔬菜价格影响外,王青还指出,当前汽车价格战仍在持续,9月交通工具价格环比下降0.3%,同比降幅扩大至-4.6%,以及暑期结束,9月旅游价格回落偏快,同比涨幅收窄明显等,也是9月CPI同比回落的原因。

从环比看,CPI环比已连续三个月回升,受访分析师多认为,这反映国内物价整体在回升中,物价改善进一步得到确认。

王青表示,物价保持上涨动能背后有两项驱动因素,一是三季度宏观政策稳增长持续加码,各类促消费政策频出,市场消费信心改善;二是居民消费内在修复动能持续释放,这尤其在旅游、出行、文化娱乐等服务消费领域表现明显。

“整体上看,三季度物价恢复上涨动能,也在一定程度上折射出经济复苏动能正在转强。”王青说。

周茂华表示,9月通胀延续改善态势,进一步增强了市场对物价企稳回升信心。物价改善反映国内市场供需在朝着平衡方向修复。“但目前物价偏低,国内需求修复仍需偏积极宏观政策支持。”

需求逐步恢复,9月PPI环比涨幅扩大、同比降幅收窄

董莉娟表示,9月份,受工业品需求逐步恢复、国际原油价格继续上涨等因素影响,PPI环比涨幅扩大,同比降幅收窄。

从同比看,9月份,生产资料价格下降3.0%,降幅收窄0.7个百分点;生活资料价格下降0.3%,降幅扩大0.1个百分点。

主要行业价格降幅收窄,煤炭开采和洗选业、化学原料和化学制品制造业、石油煤炭及其他燃料加工业、黑色金属冶炼和压延加工业、石油和天然气开采业价格降幅在3.3%-15.6%,上述5个行业合计影响PPI同比下降约1.42个百分点,占总降幅的近六成。

从环比看,国际原油价格继续上行,带动国内石油和天然气开采业价格上涨4.1%,石油煤炭及其他燃料加工业价格上涨3.1%。需求改善、供给偏紧,推动有色金属冶炼和压延加工业价格上涨1.2%,煤炭开采和洗选业价格上涨1.1%。黑色金属冶炼和压延加工业价格持平。

周茂华表示,9月PPI同比连续三个月改善,主要是国内衣着、日用品等价格上涨,市场需求回暖,带动工业品价格改善;同时,9月能源、原材料等商品价格有所反弹,叠加去年基数效应减弱。

“8月PMI指数中主要原材料购进价格和采购量均改善,反映部分行业企业逐步增加库存储备,以应对未来市场需求回升,同时,9月原油价格同比转正,对国内工业生产者价格构成提振。”周茂华说。

王青认为,9月PPI环比上涨且涨幅加快、同比降幅收窄,进一步确认6月的-5.4%就是本轮PPI通缩的谷底。

王青表示,分大类看,一方面,受原油、有色金属等大宗商品价格上行带动,9月生产资料PPI环比上涨且涨幅加快,同比跌幅也明显收敛,另一方面,9月生活资料PPI环比涨幅与上月持平,同比跌幅则小幅走阔,与当前核心CPI持续在1%以下区间低位徘徊表现一致。不过,从具体分项来看,9月生活资料PPI环比未能提速主要与食品价格涨势放缓有关,当月衣着、日用品、耐用消费品等类别PPI环比表现均出现小幅改善,印证消费市场边际回暖。

王青进一步指出,也应注意到,三季度水泥价格仍整体走低,且同比降幅继续扩大,这显示当季大宗工业品价格上行,仍主要是由市场信心回暖、需求预期升温带来的备货需求增加所致,实际需求反弹力度有限。背后的主要原因在于,当前消费需求修复力度仍有待进一步加强,以及房地产投资持续下滑,抵消了基建投资保持较高增速带来的影响。

展望:CPI走势温和,PPI同比降幅有望继续收窄

展望下阶段,英大证券公司首席宏观经济学家郑后成认为,10月CPI同比增长面临基数效应方面的利多,但是也面临来自“猪油”两方面的利空,大概率在9月的基础上小幅震荡。10月PPI同比难以大幅上行,月度边际涨幅大概率继续收窄。

CPI方面,郑后成表示,进入10月,猪肉平均批发价持续承压,使得猪肉CPI当月同比大概率较9月下行,与此同时,虽然“巴以冲突”短期利多国际油价,但是全球宏观经济承压,沙特有意增产,预计国际油价同比大概率较9月下行,利空10月交通工具用燃料CPI同比增长。另外,基数效应角度看,2022年9月、10月CPI当月同比分别为2.80%、2.10%,基数大幅下行利多10月CPI当月同比增速。

周茂华认为,预计年内CPI延续回升态势,主要是消费需求修复有望带动商品和服务消费逐步改善;原油价格反弹及服务需求释放,服务类价格平稳增长。但另一方面,国内供给领先于需求恢复,生猪产能充裕,日用消费品供应充足等,物价走势温和。

王青也表示,预计10月CPI环比会继续保持上涨势头,同比也将恢复正增长,有望升至0.3%左右。不过,尽管当前通缩风险不大,但低通胀仍是一个不争的事实。“这充分体现在9月剔除波动较大的能源和食品价格、更能反映根本物价水平的核心CPI环比为0.1%,同比为0.8%,都持续处于明显偏低水平。”其背后主要原因是在商品和服务供应平稳的同时,当前消费信心偏弱,消费修复力度仍有待进一步提振。

王青指出,持续的低通胀不仅是消费疲弱的结果,而且对消费心理的影响也不容低估——物价水平偏低,居民会更倾向于推迟消费。由此,着眼于强化逆周期调节,当前宏观政策有必要适度发力刺激居民消费,打破负向循环。预计接下来除了各地各部门着力拓展消费场景、优化消费环境外,还会更大规模发放消费券和消费补贴,进一步减免汽车、电子、家居等大宗消费相关税费。“在外需持续下滑前景下,这将是推动四季度乃至明年初经济复苏动能持续转强的一个重要发力点。”

PPI方面,受访分析师多认为,下阶段PPI通缩幅度有望延续收窄过程,但难以大幅上行,且年底前同比转正仍有一定难度。

郑后成认为,从下阶段PPI新涨价因素方面看,9月摩根大通全球制造业PMI录得49.10,虽然较前值上行0.10个百分点,但是连续13个月位于荣枯线之下,叠加9月美国CPI同比与PPI同比均超市场预期,加大美联储年内加息概率,利空国际油价与有色金属价格,而国庆期间商品房销售并未出现火爆局面,预示我国房地产投资增速可能还将面临一定压力,继续对螺纹钢等黑色系价格形成压力。

王青也认为,后期工业品价格能走出怎样的上行态势,将主要取决于本轮逆周期调节政策在提振经济复苏动能方面的具体效果,特别是四季度房地产市场能否企稳回暖。

- 报料热线: 021-962866

- 报料邮箱: news@thepaper.cn

互联网新闻信息服务许可证:31120170006

增值电信业务经营许可证:沪B2-2017116

© 2014-2023 上海东方报业有限公司